Crypto Broker Voyager (VOYG) ต้องเผชิญกับหายนะ หลังจาก“Three Arrows Capital” หรือ (3AC) ถูกบังคับให้เลิกกิจการ

หายนะของ Three Arrows Capital อาจทำให้ราคาคริปโตฯ ร่วง!!

มีการเปิดเผยข้อมูลว่า โบรกเกอร์ Voyager (VOYG) ได้ปล่อยเงินกู้ให้ทาง Three Arrows Capital และล่าสุดทาง(3AC) ได้ผิดนัดชำระคืนเงิน ทาง Voyager กล่าวว่าบริษัทอาจต้องออกหนังสือแจ้งเรื่องการผิดชำระหนี้ของ (3AC) ที่ทำให้เกิดความล้มเหลวในการชำระคืนเงินกู้ โดยเบื้องต้นตัวเลขความเสียหายที่ Voyager เปิดเผยออกมาคือ

- Bitcoin จำนวน 15,250 เหรียญ

- USDC อีกเป็นมูลค่า 350 ล้านดอลลาร์

ทั้ง 2 อย่างนี้คิดเป็นความเสียหาย 660 ล้านดอลลาร์ บริษัท Voyager ได้ยื่นคำร้องขอคืนเงินจำนวน 25 ล้านดอลลาร์สหรัฐฯ ภายในวันที่ 24 มิถุนายน 2022 และต่อมาได้ขอให้ชำระยอดดุลทั้งหมดของ USDC และ BTC ภายในวันที่ 27 มิถุนายน 2022 แต่ในทาง3AC ก็ยังไม่มีท่าทีว่าจะได้เงินคืน

ตอนนี้ทาง Voyager กำลังหารือกับที่ปรึกษาของบริษัทเกี่ยวกับการเยียวยาทางกฎหมายที่มีอยู่ แต่ทั้งนี้ทั้งนั้นดูเหมือนว่ากฎหมายก็ไม่สามารถทำอะไรได้มาก เพราะว่าอุสาหกรรมคริปโตยังไม่มีมีกฎหมายรองรับ เปรียบเสมือนได้กับกองทุนไร้ที่พึ่งจากรัฐบาล

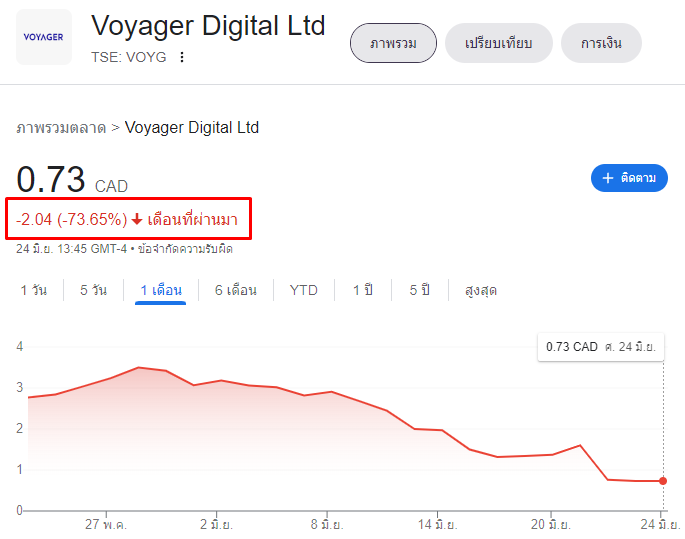

ล่าสุดนี้ทางกองทุน Three Arrows Capital หรือ 3AC ถูกบังคับให้เลิกกิจการ จากการลงทุนที่มีมูลค่ามหาศาล ตามรายงานของ Financial Times เหตุการณ์ที่เกิดขึ้นนี้ ส่งผลกระทบทำให้หุ้นของ Voyager Digital (VOYG) เพราะว่าผู้ที่ถือหุ้นของ Voyager ดูท่าแล้วว่านี่คือวิกฤตของ Voyager จึงพากันแห่ถอนหุ้น

ในวันที่ 22 Jun 2022 อยู่ที่ $0.61 CAD ต่อหุ้น ในตลาดหลักทรัพย์โตรอนโต (TSX) Voyager Digital ลดลงมากกว่า -73% ภายใน 1 เดือน อย่างที่เห็นในภาพข้างล่าง

Voyager ทำเกี่ยวกับอะไร

Voyager เป็นบริษัทของสหรัฐฯ ที่ตั้งอยู่ใน New York ซึ่งให้บริการซื้อขาย Crypto รวมถึงการ Stake เหรียญ (วางเหรียญเป็นหลักประกันหรือสภาพคล่องให้แก่ระบบเพื่อรับผลตอบแทนแบบ Fixed-Income) โดยมีการจดทะเบียนอยู่ที่ตลาดหลักทรัพย์โตรอนโตของประเทศแคนาดา โดย ณ สิ้นไตรมาส 1 บริษัทมีมูลค่าอยู่ราว 5.8 พันล้านดอลลาร์แต่ตอนนี้การประเมินมูลค่าของบริษัทเหลือเพียง 152 ล้านดอลลาร์เท่านั้น (ร่วงไปฮวบๆ ตามหุ้น)

สาเหตุของการผิดนัดการชำระเงิน

สาเหตุของการผิดนัดการชำระเงินของ Three Arrows Capital หรือ (3AC) เรามาเล่าย้อนถึงต้นสายปลายเหตุว่ามันเกิดอะไรขึ้น ทำไม(3AC) ถึงไม่มีเงินคืน Voyager เหตุเกิดมาจากเดือนที่แล้ว ข่าวออกโครมๆว่า Terra Luna ล่มสลาย แล้วมันเกี่ยวอะไรกับทาง(3AC)

ความจริงก็คือ (3AC) ได้ลงทุนกับ Terra Luna ใช้เงินไปทั้งหมด 559.6 ล้านดอลลาร์ เพื่อซื้อ Locked Luna วิกฤตอณาจักรของ Luna ล่มสลาย ส่งผลกระทบให้ (3AC) ได้รับความเสียหายกว่า 450 ล้านดอลลาร์ และยังสั่นสะเทือนไปทั่วตลาดสกุลเงินดิจิทัล

จุดเริ่มต้นของการล่มสลายของ 3AC

3AC มีรูปแบบการลงทุนในสกุลเงินดิจิทัลต่าง ๆ เช่น AVAX DOT SOL NEAR รวมถึง LUNA ซึ่งการล่มสลายของ Luna ในตอนแรกดูเหมือนว่า เป็นเพียงแค่สถานการณ์ที่นักลงทุนสูญเสียเงินหลายพันล้านดอลลาร์ แต่สัปดาห์หลังจากการล่มสลายผลกระทบได้กระจ่างออกมาว่ามันแผ่ขยายออกไปไกลกว่าที่คาดไว้ในตอนแรก ทำให้สร้างความกังวลแก่ 3AC เป็นอย่างมาก

ความผิดพลาดของ Luna ทำให้ 3AC เป็นหนึ่งในผู้ที่ได้รับความเสียหาย เพราะว่า (3AC) ได้สูญเสียเงินสดจำนวนมากให้กับ Terra Luna

ทั้งนี้ทั้งนั้นความสูญเสียที่ 3AC ได้รับสร้างแรงกดดันต่อองก์กรและกองทุนต่าง ๆ ในตลาดคริปโตอย่างต่อเนื่อง เพราะตลาดไม่สามารถฟื้นตัว ทำให้ 3AC ต้องเผชิญปัญหา Margin call จนโดน Force Sell เหรียญ stETH ออกมาเป็นมูลค่ากว่า 1 พันล้าน (บริษัท 3AC กำลังถูกบังคับให้(Liquidation)ชำระบัญชีเงินกู้ ที่ไม่มีหลักประกัน โดยผู้ให้กู้รายใหญ่)

(Liquidation) การชำระบัญชี เป็นกระบวนการอันนำมาซึ่งจุดสิ้นสุดของบริษัท มีการแบ่งสินทรัพย์และทรัพย์สินใหม่ “การชำระบัญชี” บ้างเรียกว่า การเลิกกิจการ

เจาะประเด็น: กองทุนคริปโต “Three Arrows Capital” หรือ (3AC)

เจาะประเด็น: กองทุนคริปโต “Three Arrows Capital” หรือ (3AC) ที่กำลังจะล้มละลาย.. และอาจจะดึงกองทุนอื่นๆให้ล้มตามไปด้วย

- จุดกำเนิดของThree Arrows Capital

- Three Arrows Capital ยืนยันการสูญเสียอย่างหนักจากการล่มสลายของ LUNA

- โครงการใดบ้างที่อาจได้รับผลกระทบจากวิกฤตสภาพคล่องของ 3AC

1. จุดกำเนิดของThree Arrows Capital

Three Arrows Capital (3AC) เป็น 1 ใน 5 Hedge Fund ยักษ์ใหญ่ของโลกคริปโต ก่อตั้งโดย Su Zhu และ Kyle Davies ซึ่งทั้งคู่เป็นเพื่อนกันตั้งแต่สมัยเรียนมัธยม หลังเรียนจบมหาวิทยาลัย Kyle ได้เห็นโอกาสใน Emerging Market หรือตลาดเกิดใหม่ต่าง ๆ ไม่ว่าจะเป็น จีน, อินเดีย, บราซิลหรือรัสเซีย จึงได้ชวน Su มาเป็นพาร์ทเนอร์ก่อนที่จะออกมาทำ Three Arrow Capital ด้วยกัน

3AC เป็นกองทุนที่มีกลยุทธ์แตกต่างไปจากกองทุนอื่น พวกเขามักจะเข้าไปลงทุนก็ต่อเมื่อตลาดเกิดความผันผวนมาก ๆ จากเหตุการณ์ต่าง ๆ ไม่ว่าจะเป็นการเลือกตั้งในอินเดีย, บราซิลหรือการคว่ำบาตรในรัสเซีย ซึ่งในช่วงแรกทั้ง 2 คนก็ถือว่าทำได้ดี เรียกได้ว่าประสบความสำเร็จเลยทีเดียว

จน 3AC เริ่มเข้ามาลงทุนในโลกคริปโตฯ ก็ถือว่าทำได้ดีมากๆ จนประสบความสำเร็จอีกเช่นกัน โดยสไตล์การลงทุนของ 3AC คือลงทุนใน round แรก ๆ ของ project ต่าง ๆ พูดง่าย ๆ คือเป็น early investor ที่ได้ลงทุนในรอบแรก ไม่ว่าจะเป็นรอบ seed, private, strategic ทำให้ 3AC ได้ราคาเหรียญที่ถูกมาก เหรียญที่ถือมี upside หรือโอกาสเติบโตสูง แต่ก็แลกมากับความเสี่ยงที่สูงมากเช่นกัน

อีกกลยุทธ์ที่ 3AC ชอบใช้ คือการ Overleveraged ก็คือการกู้เงินมาลงทุน จากที่ผ่านมาเราจะเห็นว่าถ้า 3AC ชอบเหรียญไหน พวกเขามักจะไม่ถือมันไว้เฉย ๆ อย่างเช่น ETH สิ่งที่ 3AC เลือกทำคือนำ ETH ที่มีไปค้ำประกันตาม Lending Protocol ต่าง ๆ ไม่ว่าจะเป็น BlockFi, AAVE, Lido หรือ Deribit และกู้เป็น Stablecoin ออกมา แล้วนำไปลงทุนต่อ ซึ่งในช่วงที่ตลาดเป็นขาขึ้น สินทรัพย์ที่ค้ำประกันก็มีมูลค่าสูงขึ้นเรื่อย ๆ การใช้กลยุทธ์นี้ก็ถือว่าไม่เลว และค่อนข้างฉลาดเลยทีเดียว

แต่เมื่อตลาดขาลงมาถึง พวกเขาเริ่มสูญเสียเงินไปมากกว่า 200 ล้านดอลลาร์หรือกว่า 7 พันล้านบาท ไปกับการถือเหรียญ Luna ในช่วงที่ Terra ล่มสลาย

2. Three Arrows Capital (3AC) ยืนยันการสูญเสียอย่างหนักจากการล่มสลายของ LUNA

กองทุนคริปโตเคอเรนซี (cryptocurrency) ที่มีปัญหา Three Arrows Capital (3AC) ยืนยันว่าได้รับความสูญเสียอย่างหนักในช่วงที่ตลาดตกต่ำเมื่อเร็ว ๆ นี้และกล่าวว่าได้ว่าจ้างที่ปรึกษากฎหมายและการเงินเพื่อหาวิธีออก ตามรายงานของ WSJ

WSJ : คือ เดอะวอลล์สตรีทเจอร์นัล (The Wall Street Journal) WSJ เป็นหนังสือพิมพ์รายวันระหว่างประเทศภาษาอังกฤษที่มีต้นกำเนิดในสหรัฐอเมริกา ตีพิมพ์ในนครนิวยอร์กโดยดาวโจนส์แอนด์คอมพานี ซึ่งเป็นบริษัทย่อยของนิวส์คอร์ปอเรชัน

2.1. กองทุนคริปโตฯ

Kyle Davies ผู้ร่วมก่อตั้ง 3AC บอกกับ WSJ ว่า “เรามุ่งมั่นที่จะดำเนินการต่างๆ และค้นหาวิธีแก้ปัญหาอย่างเป็นกลางมากที่สุด” เรามีกองทุน cryptocurrencies มูลค่ากว่า 3 พันล้านดอลลาร์ภายใต้การบริหาร ณ เดือนเมษายน

2.2. หนี้อย่างน้อย 6 ล้านดอลลาร์

3AC กำลังสำรวจทางเลือกต่างๆ รวมถึงการขายสินทรัพย์และการช่วยเหลือโดยบริษัทอื่น และหวังว่าจะบรรลุข้อตกลงกับเจ้าหนี้ Davies กล่าวว่า “3AC เป็นหนี้อย่างน้อย 6 ล้านดอลลาร์ในการแลกเปลี่ยนการเข้ารหัสลับ BitMEX ” ตามรายงานของ The Block Friday

2.3. LUNA Effect

Davies บอกกับทาง WSJ ว่า 3AC ลงทุนกว่า 200 ล้านดอลลาร์ในโทเค็น LUNA ซึ่งเป็นส่วนหนึ่งของการระดมทุน 1 พันล้านดอลลาร์โดย Luna Foundation Guard ในเดือนกุมภาพันธ์ ซึ่งเป็นจำนวนเงินที่ตอนนี้ไร้ค่าอย่างยิ่ง เนื่องจากระบบนิเวศ Terra ล่มสลายในช่วงกลางเดือนพฤษภาคม “สถานการณ์ Terra-Luna ทำให้เราตื่นตัวอย่างมาก”

2.4. เสถียรภาพ LUNA

LUNA สูญเสียมูลค่าเกือบทั้งหมดในช่วงหนึ่งสัปดาห์ ขณะที่ระบบนิเวศอัลกอริธึม terraUSD (UST) ที่มีเสถียรภาพของระบบนิเวศน์ลดลงเหลือไม่กี่เพนนี หลังจากสูญเสียจากการตรึงราคาไว้กับค่าเงินดอลลาร์สหรัฐฯ

2.5. ถือทั้ง GBTC และ stETH

3AC ยังเป็นที่รู้จักในฐานะหนึ่งในผู้ถือ Grayscale Bitcoin Trust (GBTC) รายใหญ่ที่สุด ซึ่งเป็นผลิตภัณฑ์ Bitcoin ของสถาบัน รวมถึงโทเค็น Staked ether (stETH) ซึ่งทั้งสองอย่างนี้มีการลดลงอย่างมากเมื่อเร็ว ๆ นี้ (Grayscale และ CoinDesk เป็นบริษัทย่อยอิสระของกลุ่มสกุลเงินดิจิทัล)

2.6. เสียสภาพคล่อง

Davies กล่าวเสริมว่า 3AC กำลังเค้นหาปริมาณการสูญเสียและประเมินมูลค่าสินทรัพย์ที่ไม่มีสภาพคล่อง ซึ่งรวมถึงการลงทุนร่วมทุนจำนวนมากในการเริ่มต้นคริปโต

2.7. 3AC สามารถแก้ปัญหานี้ได้

ในขณะเดียวกัน Nichol Yeo ซึ่งเป็นหุ้นส่วนของสำนักงานกฎหมาย Solitaire LLP ซึ่งเป็นผู้ให้คำปรึกษากับทาง 3AC ได้บอกกับ WSJ ว่า “ทาง Monetary Authority of Singapore (MAS) หรือสถาบันการเงินในสิงคโปร์ ตระหนักถึงพัฒนาการล่าสุดของ 3AC” ซึ่งมีความหมาย Nichol Yeo มีความเชื่อมั่นที่ว่าทาง 3AC สามารถแก้ปัญหานี้ได้

The Monetary Authority of Singapore (MAS) ซึ่งคือ เป็นธนาคารกลางของสิงคโปร์มีหน้าที่หลักในการกำหนดนโยบายการเงินของสิงคโปร์ส่งเสริมเศรษฐกิจของสิงคโปร์ออกธนบัตร รวมทั้งระบบทุนสำรองแลกเปลี่ยนระหว่างประเทศ

อัพเดทล่าสุดจาก Twitter ของ Zhu หลังมีข่าวว่าบริษัทจะล้มละลาย โดยไม่ได้ให้รายละเอียดเพิ่มเติม

“พวกเรากำลังอยู่ในกระบวนการพูดคุยไกล่เกลี่ยกับองค์กรทั้งหมดที่เกี่ยวข้องทั้งหมด และมุ่งมั่นที่จะแก้ไขปัญหาอย่างเต็มที่ ”

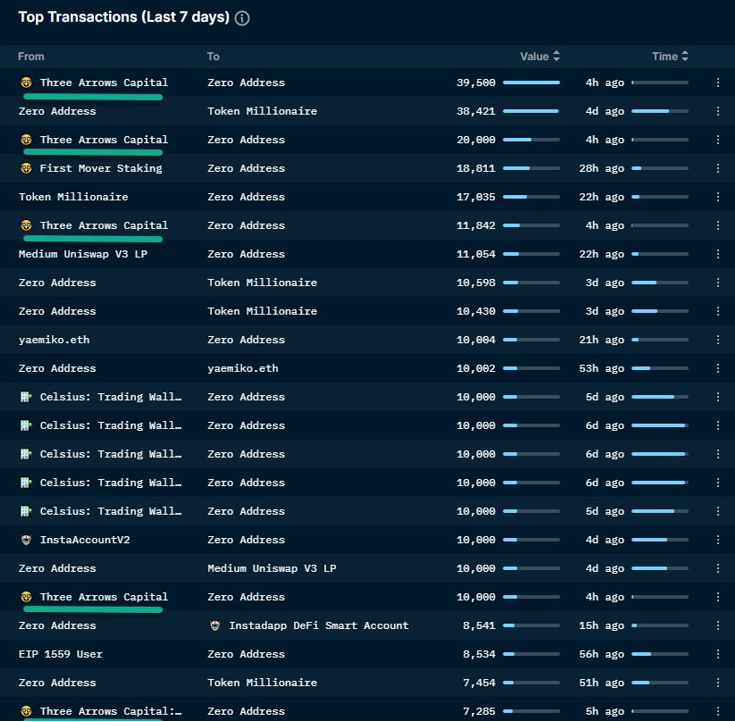

หลายๆคนคิดว่า Celsius ปล่อยขาย stETH ที่ใหญ่ที่สุด แต่จะเห็ได้ว่าทาง 3AC นั้นค่อนข้างใกล้เคียงกัน อาจจะเป็นไปได้ว่าที่ 3AC เทขายเพราะว่าเองเงินไปคืนเจ้าหนี้ที่ค้างชำระ

3. โครงการใด อาจได้รับผลกระทบจากวิกฤตสภาพคล่องของ 3AC

โครงการใดบ้างที่อาจได้รับผลกระทบจากวิกฤตสภาพคล่องของ 3AC Su Zhu ถือว่าเป็นหนึ่งในวาฬคริปโตที่ใหญ่ที่สุดในโลก มีอิทธิพลถึงขึ้นเขย่าวงการคริปโตได้

Key Takeaways

- 3AC กำลังเผชิญกับวิกฤตสภาพคล่องเนื่องจากการล่มสลายของตลาด crypto เป็นที่เชื่อกันว่าบริษัทอาจเผชิญกับภาวะล้มละลายเนื่องจากพยายามดิ้นรนเพื่อชำระหนี้

- มีแนวโน้มว่าบริษัทจะถูกบังคับให้ขายโทเค็นที่ได้รับจากการสนับสนุนโครงการเข้ารหัสลับเพื่อปฏิบัติตามภาระผูกพันกับเจ้าหนี้

- DeFiance Capital อาจเผชิญกับโรคติดต่อจากการล้มละลายของ Three Arrows ทำให้เกิดแรงกดดันต่อโครงการที่ทั้งสองบริษัทได้ลงทุนไป

วิกฤต 3AC

เมื่อต้นสัปดาห์ที่ผ่านมา มีข่าวลือว่ากองทุนป้องกันความเสี่ยงของคริปโต Three Arrows Capital อาจเผชิญกับการล้มละลายในโซเชียลมีเดีย CEO Danny Yuan กล่าวว่า บริษัทของเขาซึ่งมีความสัมพันธ์อันยาวนานกับ Three Arrows ไม่สามารถติดต่อกับ Zhu หรือ Davies ในสัปดาห์นั้นได้ Danny Yuan อ้างว่าเงินของบริษัทเขา ประมาณ 1 ล้านดอลลาร์หายไปจากบัญชีซื้อขายบัญชีหนึ่งของ Three Arrows และต้องการคำตอบ

จากข้อมูลจาก Crunchbase ระบุว่า Three Arrows ได้ลงทุนไปแล้ว 56 ครั้งจากบริษัทสตาร์ทอัพคริปโตต่างๆ ในหลายกรณี มีแนวโน้มว่าบริษัทจะได้รับส่วนได้เสียในรูปของโทเค็นที่ได้รับสิทธิซึ่งอาจถูกล็อคไว้เป็นเวลาหลายปี ตอนนี้หลายๆคนกำลังจับตามมอง (3AC) อย่างใกล้ชิดเพื่อค้นหาว่าใครอาจได้รับผลกระทบหากกองทุนไม่สามารถอยู่รอดได้

ใครบ้างที่ได้รับผลกระทบ?

โครงการใดๆ ที่จัดสรรโทเค็นให้กับ (3AC) เพื่อแลกกับเงินทุน อาจได้รับผลกระทบจากวิกฤตการชำระบัญชีของบริษัท การจัดสรรโทเค็นมักจะตกเป็นของ หมายความว่าผู้รับต้องรอตามระยะเวลาที่กำหนดก่อนจึงจะสามารถขายได้

หาก (3AC) ต้องการเพิ่มสภาพคล่องในการชำระหนี้ที่มีอยู่ พวกเขาอาจจะปล่อยเหรียญออกมา ซึ่งมันจะส่งผลให้กองทุนทิ้งโทเค็นจำนวนมากไปยังตลาด crypto ที่ตกต่ำอยู่แล้ว และอาจจะสร้างแรงกดดันในการขายมากที่มากขึ้น

โครงการขนาดเล็กที่มีมูลค่าหลักทรัพย์ตามราคาตลาดต่ำกว่าและตลาดที่มีสภาพคล่องน้อยกว่านั้นมีความเสี่ยงจากการเคลื่อนไหวของราคาจากการปลดล็อกโทเค็น ตัวอย่างบางส่วนของโครงการขนาดเล็กที่มีความเสี่ยง ได้แก่ การเริ่มต้นเกม crypto บน Avalanche เช่น Imperium Empires, Ascenders และ Shrapnel ทั้ง 3 โครงการได้รับการสนับสนุนจาก และก่อนหน้านี้ได้จัดสรรโทเค็นที่ได้รับสิทธิให้กับนักลงทุนรายแรก

สตาร์ทอัพอื่นๆ ที่ (3AC) มีส่วนสนับสนุน เช่น โครงการ Cardano Ardana มีกำหนดจะปลดล็อกโทเค็นต่อไป ในอีก 13 เดือนข้างหน้า Three Arrows จะได้รับโทเค็น DANA หลายล้านเหรียญ

ผู้ก่อตั้ง Ardana เพิ่งเปิดเผยว่า Three Arrows เป็นนักลงทุนรายเดียวรายใหญ่ที่สุดของสตาร์ทอัพ ทำให้โทเค็น DANA อยู่ในสถานะที่ไม่ปลอดภัยในอนาคต

DeFiance Capital เป็นอีกหนึ่งเหยื่อของวิกฤต (3AC) เนื่องจากข่าวลือเรื่องการล้มละลายของ Three Arrows แพร่กระจายไปเมื่อสัปดาห์ที่แล้ว Cheong ได้โพสต์ทวีตที่เป็นความลับซึ่งบ่งชี้ว่าบริษัทของเขาเองก็ประสบปัญหาเช่นกัน

ข่าวลือ

มีข่าวลือว่าบริษัท (3AC) นำเงินกู้จำนวนมากจากผู้ให้กู้หลายราย และใช้เงินทุนที่ยืมมาเพื่อซื้อ Bitcoin และ Ethereum เมื่อตลาดตกต่ำ และพวกที่ให้ยืมเงินก็ก่อนหน้านั้นก็ได้ผลตอบแทนมาโดยตลอด แต่พอมาเจอวิกฤตหลายๆอย่างในช่วงนี้ สร้างผลกระทบอย่างมากต่ออุตสาหกรรมคริปโต นอกจาก Voyager แล้วยังมีบริษัทนายทุนอีกหลายๆบริษัทที่กำลังดำเนินการทวงเงินคืนจาก(3AC)

สรุปสถานการณ์นี้คร่าวๆ

สำนักข่าวCBNรายงานว่า เนื่องจากไม่มีธนาคารกลางและรัฐบาลใดช่วยเหลือบริษัทคริปโตที่กำลังขาดสภาพคล่องจากราคาตลาดคริปโทที่ปรับลดลง ทำให้บริษัทเหล่านั้น ต้องหันไปขอความช่วนเหลือจากแหล่งเงินทุนแห่งอื่น

แซม แบงแมน-ฟรายด์ ผู้บริหารและผู้ก่อตั้งศูนย์ซื้อขายสินทรัพย์ดิจิทัล FTX ประกาศผ่านแอคเคาท์ส่วนตัวที่มีชื่อว่า @SBF_FTX เกี่ยวกับการลงนามในข้อตกลงเพื่อช่วยเหลือบริษัท Voyager Digital โบรกเกอร์คริปโท และ BlockFi ซึ่งบริการด้านการเงินแบบ Digital Asset โดยให้วงเงินสินเชื่อหมุนเวียน 250 ล้านดอลลาร์ แก่ BlockFi “วันนี้ เรากำลังอัดฉีดเงิน 250 ล้านดอลลาร์ให้กับ BlockFi และร่วมมือกับพวกเขา เพื่อช่วยระบบนิเวศน์คริปโตให้ดำเนินต่อไปได้”

Voyager Digital กล่าวว่า Alameda Research ซึ่งเป็น บริษัทวิจัยเชิงปริมาณของนายแบงแมน-ฟรายด์ จะจัดหาเงินทุนจำนวน 500 ล้านดอลลาร์เพื่อช่วยเหลือบริษัท ข้อตกลงดังกล่าวประกอบด้วยวงเงินสินเชื่อเงินสด 200 ล้านดอลลาร์และเหรียญสเตเบิลคอยน์ USDC พร้อมกับวงเงินหมุนเวียน 15,000 บิตคอยน์ ซึ่งมีมูลค่าประมาณ 300 ล้านดอลลาร์ ณ ราคาปัจจุบัน

บิตคอยน์และสกุลเงินดิจิทัลอื่น ๆ กำลังตกต่ำอย่างหนักในขณะที่เศรษฐกิจกำลังต่อสู้กับการปรับขึ้นอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ และการล่มสลายของ terraUSD ที่ทำลายมูลค่าตลาดถึง 60 พันล้านดอลลาร์

รวมทั้งในสัปดาห์ที่แล้ว Celsius ผู้ให้กู้คริปโตได้ประกาศระงับการถอนบัญชีทั้งหมด โดยกล่าวโทษ “สภาวะตลาดที่รุนแรง” ทำให้การลงทุนด้วยการนำเงินทุนของลูกค้าไปซื้อขายแลกเปลี่ยนท่ามกลางราคาของสกุลเงินดิจิทัลในตลาดลดลงทำให้บริษัทขาดสภาพคล่อง

โดยผลกระทบนี้ส่งผลเป็นวงกว้าง พร้อมกับกองทุน Three Arrows Capital หรือ 3AC ถูกบังคับให้เลิกกิจการตามรายงานของ Financial Times และก็ส่งผลให้ไม่มีเงินไปคืนบริษัทผู้ให้กู้อย่างเช่น Voyager

ความคืบหน้าจะเป็นอย่างไรต่อไป.. ไม่มีใครรู้.. ทาง3AC จะรับมือกับปัญหานี้อย่างไร.. ต้องรอติดตามต่อไป

Contact Twitter

Su Zhu: https://twitter.com/zhusu

Kyle Davies: https://twitter.com/kyleldavies?lang=en

Source

- https://cryptobriefing.com/which-projects-could-be-affected-by-3acs-liquidity-crisis/

- https://www.coindesk.com/business/2022/06/17/three-arrows-capital-confirms-heavy-losses-from-lunas-collapse-exploring-potential-options-report/

- https://www.youtube.com/watch?v=C07X4hBWyHY

- https://decrypt.co/103285/sbf-three-arrows-crisis-couldnt-have-happened-with-transparent-on-chain-defi

- https://en.wikipedia.org/wiki/Three_Arrows_Capital

- https://u.today/crypto-broker-voyager-voyg-suffers-60-downfall-after-disclosing-three-arrows-capital-exposure

- https://www.prnewswire.com/news-releases/voyager-digital-provides-market-update-301572971.html

- https://kriptomat.io/cryptocurrencies/voyager-token/what-is-voyager-token/

- https://www.cnbc.com/2022/06/22/sam-bankman-fried-rescues-crypto-lenders-blockfi-voyager.html

- https://www.ft.com/content/d75801c9-b9dd-4f90-b012-6948cca680d0

Author: