Bernard Madoff เจ้าพ่อ แชร์ลูกโซ่ ที่ใหญ่ที่สุดในโลก จากอดีตประธานตลาดหุ้นแนสแด็ก(Nasdaq) ตลาดหลักทรัพย์ที่ใหญ่เป็นอันดับ 2 ของโลก ผันตัวเป็นมิจฉาชีพ สร้างความเสียหายไปกว่า 2ล้านล้านบาท

Bernard Madoff เจ้าพ่อ แชร์ลูกโซ่ ที่ใหญ่ที่สุดในโลก

- แมดอฟฟ์ มีอาชีพเป็นนายหน้าหลักทรัพย์, ที่ปรึกษาการเงินที่บริษัท และก่อตั้งก่อตั้งบริษัทการเงินที่มีชื่อว่า Bernard L. Madoff Investment Securities, LLC

- วันที่ 11 ธันวาคม 2008 ถูกเจ้าหน้าที่ตำรวจเข้าจับกุมด้วยการกระทำความผิดอาญา ฐานฉ้อฉลกลโกงกว่า 11 กระทง ภายใต้บริษัทอันสวยหรูจะถูกสอดไส้ไว้ด้วยแผนการลงทุนอย่างกลเม็ดพอนซี Ponzi Scheme หรือ แชร์ลูกโซ่

- เรื่องราวของเบอร์นาร์ด แมดอฟฟ์ ถูกนำมาดัดแปลงเป็นภาพยนตร์ The Wizard of Lies ออกฉายเมื่อปี 2017

- ในวันพุธที่ 14 เมษายน 2021 เขาได้เสียชีวิตลงในคุกด้วยวัย 82 ปี อย่างโดดเดี่ยวเดียวดายไร้ญาติ

https://youtu.be/zs6VRCrQ_-Q

เบอร์นาร์ด แมดอฟฟ์ คือใคร ?

เบอร์นาร์ด เมดอฟฟ์ คือหนึ่งพ่อมดการเงินแห่งตลาดหุ้น เขามีชื่อเสียง มีอทธิพลและเป็นที่ยอมรับมาโดยตลอดในวงการแห่งตลาดการเงิน

เป็นบุตรของนายราล์ฟ และนางซิลเวีย แมดอฟฟ์ ซึ่งเป็นครอบครัวชนชั้นแรงงาน และเป็นผู้อพยพมาจากยุโรปตะวันออกกลาง

- ราล์ฟ : เป็นลูกของผู้อพยพชาวโปแลนด์

- ซิลเวีย : เป็นลูกสาวของผู้อพยพชาวโรมาเนียและออสเตรีย

ราล์ฟและซิลเวียแต่งงานกันในปี 1932 ในช่วงที่เกิดภาวะเศรษฐกิจตกต่ำครั้งใหญ่ หลังจากประสบปัญหาด้านการเงินมาหลายปี พวกเขาก็ตั้งตัวก่อตั้งบริษัท ที่ชื่อว่า Gibraltar Securities แต่ก็ไม่ประสบความสำเร็จ

เบอร์นาร์ด แมดอฟฟ์ เกิดเมื่อวันที่ 29 เมษายน 1938 ที่เมืองบรูกลิน ย่านควีนส์ กรุงนิวยอร์ก ประเทศสหรัฐอเมริกา ช่วงวัยเด็กของเขาไม่ได้สวยงามมากนัก เขาใช้ชีวิตและเติบโตในลอเรลตัน ย่านชนชั้นกลาง

ในช่วงเรียนมัธยมเขาชอบว่ายน้ำมาก โค้ชว่ายน้ำของเขาจึงจ้างให้ แมดอฟฟ์ ไปเป็นไลฟ์การ์ดที่ Silver Point Beach Club ในปี 1959 เขาสำเร็จการศึกษาระดับปริญญาตรีด้านรัฐศาสตร์จาก Hofstra University ในปี 1960 นำเงิน 5,000 USD ที่เขาหามาได้จากการเป็นกู้ภัยทางน้ำ(Lifeguard) และติดตั้งระบบสปริงเกอร์

เขานำเงินจำนวนนี้มาก่อตั้งบริษัทการเงิน ที่มีชื่อว่า Bernard L. Madoff Investment Securities, LLC. บริษัทหลักทรัพย์ของแมดอฟฟ์ มีชื่อเสียงโด่งดังมาจากการให้คำมั่นกับนักลงทุนว่า จะได้ผลตอบแทน 12%-20% ต่อปี โดยไม่ต้องคำนึงเลยว่าสภาพตลาดในขณะนั้นจะเป็นอย่างไร นักลงทุนส่วนใหญ่เป็นบุคคลที่มีชื่อเสียงทั้งนั้น

บริษัทเปรียบเสมือนดั่งธุรกิจครอบครัว

บริษัทของเขาเริ่มเติบโตด้วยความช่วยเหลือจากพ่อตาของเขา นักบัญชีชื่อดังอย่าง ซาอูล อัลเพิร์น ซึ่งแนะนำเพื่อนและญาติให้ทำธุรกิจกับแมดอฟฟ์ ในปี 1970 เขาเริ่มจ้างสมาชิกในครอบครัวมากขึ้นเพื่อช่วยเหลือบริษัท ปีเตอร์ น้องชายของเขาร่วมงานกับเขาในธุรกิจนี้

ต่อมาแอนดรูว์และมาร์ก ลูกชายของแมดอฟฟ์ก็ทำงานให้กับพ่อของเขา ลูกสาวของปีเตอร์ กลายเป็นทนายความของบริษัท บริษัทของเขาเริ่มใช้เทคโนโลยีทางด้านคอมพิวเตอร์ที่ก้าวหน้าในการแจ้งราคาให้กับลูกค้า

ซึ่งการใช้เทคโนโลยีนี่เองเป็นตัวแปรสำคัญที่ทำให้บริษัทช่วยพัฒนาได้กลายเป็นตลาดแนสแด็ก อย่างที่เราได้เห็นกันในปัจจุบัน ซึ่ง ณ จุดหนึ่ง Madoff Securities นั้นเป็น ผู้ซื้อและขายที่ใหญ่สุดที่ในตลาด Nasdaq

ในปี 2000 บริษัท Bernard L. Madoff Investment Securities, LLC. เป็นผู้ค้าขายหลักทรัพย์ในระดับท็อปของสหรัฐ โดยมีทรัพย์สินประมาณ 300 ล้านดอลลาร์สหรัฐ

วิธีทำงานของ เบอร์นาร์ด แมดอฟฟ์

สำหรับวิธีการขายของแมดอฟฟ์ก็ คือ การใช้กลยุทธ์การลงทุนที่อาศัยการซื้อหุ้นบลูชิพ หรือ Blue Chip และซื้อสัญญาการค้าขายอนาคต ซึ่งเป็นกลยุทธ์ที่เรียกว่า split-strike conversion ดังที่เขาได้ให้สัมภาษณ์กับนิตยสาร ฟอบส์ ในปี 2009

และเขาได้เริ่มใช้สัญญาเพื่อซื้อขายในอนาคตตามดัชนีหุ้น และได้ซื้อสัญญาเพื่อจะขายหุ้นในราคาที่แน่นอน (put option) ในช่วงเหตุการณ์ตลาดหลักทรัพย์วอลล์สตรีทตกต่ำในปี 1997

แมดอฟฟ์ถูกจับตามองจาก แฮร์รี มาร์โคโปลอส ผู้ตรวจสอบการฉ้อโกงเงินที่รายงานไปยัง ก.ล.ต. สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (The Office of the Securities and Exchange Commission) หลายต่อหลายครั้งว่า กองทุนของแมดอฟฟ์เข้าข่ายทุจริตฉ้อโกง

แต่ด้วยความทันสมัยของการวางระบบในบริษัท ทำให้แมดอฟฟ์หลุดจากการตรวจสอบของ ก.ล.ต. มากถึง 8 ครั้ง

เมื่อปี 2008 วิกฤตแฮมเบอร์เกอร์

ในปี 2008 ช่วงเวลาที่เกิดวิกฤตสินเชื่อซับไพรม์ในอเมริกา เศรษฐกิจทั่วโลกตกต่ำ เงินที่เข้ามาก็น้อยลง ทำให้นักลงทุนรู้สึกไม่เชื่อมั่นในระบบและต้องการเงินสดคืน จำนวน 7,000 ล้านดอลลาร์สหรัฐ ประมาณ 210,000 ล้านบาท (อัตราแลกเปลี่ยน USDTHB = 30)

เหตุการณ์นี้ทำให้เขาต้องเร่งหาเงินลงทุนเพื่อมาจ่ายให้นักลงทุนที่ทำเรื่องถอนเงิน แต่เขาไม่สามารถทำได้ จึงทำให้ความจริงเปิดโปงขึ้นในต้นเดือนธันวาคม 2008

จุดจบวงจรแชร์ลูกโซ่ 30 ปี

ประมาณช่วงสัปดาห์แรกของเดือนธันวาคม ปี 2008 เขาไม่มีทางเลือกและเริ่มบอกกับพนักงานระดับอาวุโสและลูกชายของเขาว่าธุรกิจการเงินทั้งหมดเป็นเรื่องหลอกลวง แท้จริงแล้วมันคือการแชร์ลูกโซ่

และในวันที่ 10 ธันวาคม ปี 2008 ทุกอย่างก็ถูกเปิดเผย แมดอฟฟ์ถูกจับกุมไม่กี่วันหลังจากนั้นชื่อของเหยื่อก็ทยอยเปิดเผยออกมา มีทั้งเศรษฐี คนดัง และมูลนิธิ รวมไปถึงธนาคารและสถาบันการเงินอีกด้วย

ในวันที่ 11 ธันวาคม 2008 ถูกเจ้าหน้าที่ตำรวจเข้าจับกุมด้วยการกระทำความผิดอาญา ฐานฉ้อฉลกลโกงกว่า 11 กระทง ภายใต้บริษัทอันสวยหรูจะถูกสอดไส้ไว้ด้วยแผนการลงทุนอย่างกลเม็ดพอนซี Ponzi Scheme หรือการแชร์ลูกโซ่

เจ้าหน้าที่ที่ดำเนินคดีประเมินขนาดการฉ้อโกงครั้งนี้มีความเสียหายอยู่ที่ประมาณ 64,800 ล้านดอลลาร์สหรัฐ

โดยใช้ตัวเลขประเมินที่อยู่ในบัญชีของลูกค้ากว่า 4,800 ราย โดยอดีตประธานองค์กรตรวจสอบและควบคุมของรัฐบาลกลางผู้หนึ่งประเมินว่า การฉ้อโกงจริง ๆ นั้นมูลค่าที่แท้จริงอยู่ที่ระหว่าง 10,000-17,000 ล้านดอลลาร์สหรัฐ

แมดอฟฟ์ให้การสารภาพและถูกจับกุมในเช้าวันที่ 11 ธันวาคม 2008 ที่เพนต์เฮาส์ในแมนฮัตตัน

ภายหลังการจับกุมและถูกคุมขังของแมดอฟฟ์ได้สร้างแรงปะทะระลอกใหญ่ให้กับครอบครัวอย่างมหาศาล

2 ปีให้หลังถัดจากวันเกิดเหตุ มาร์ค แมดอฟฟ์ ลูกชายคนโตของเบอร์นาร์ด แมดอฟฟ์ ตัดสินใจฆ่าตัวตายในบ้านพัก

แมดอฟฟ์มีหลานทั้งหมด 5 คน และทุกคนล้วนเปลี่ยนนามสกุล ไม่มีแมดอฟฟ์หลงเหลืออีกต่อไป

ไม่ได้มีแค่มาร์ค ลูกชายคนโตของเขาเพียงคนเดียว ที่ต้องสังเวยให้กับอาชญากรรมครั้งนี้ ยังมีนักลงทุนอีกหลายคนที่เลือกจะปลิดชีวิตตัวเองจากการสูญเสียเงิน

ยกตัวอย่างเช่น มีนายธนาคารชาวฝรั่งเศสที่ลงทุนไปกว่า 1 พันล้านดอลลาร์ กินยานอนหลับและกรีดข้อมือ ยังไม่รวมคนอีกจำนวนมากที่เจ็บปวด กับการวางแผนการเงินผ่าน Ponzi Scheme ซึ่งหลายคนใช้เงินเก็บทั้งชีวิตมาลงทุนแล้วค้นพบว่าเงินทั้งหมดหายเป็นอากาศธาตุไป

ในวันพุธที่ 14 เมษายน 2021 เขาได้เสียชีวิตลงในคุกด้วยวัย 82 ปี อย่างโดดเดี่ยวเดียวดายไร้ญาติ

นาร์ด แมดอฟฟ์ ดำเนินธุรกิจด้วยความโลภของคน และอาศัยช่องว่างจากกลไกการตรวจสอบที่หละหลวมของการเงินการธนาคาร

ทำไมนักลงทุนถึงโดนเบอร์นาร์ด แมดอฟฟ์ หลอกได้ เป็นเวลานานกว่า 30 ปี ?

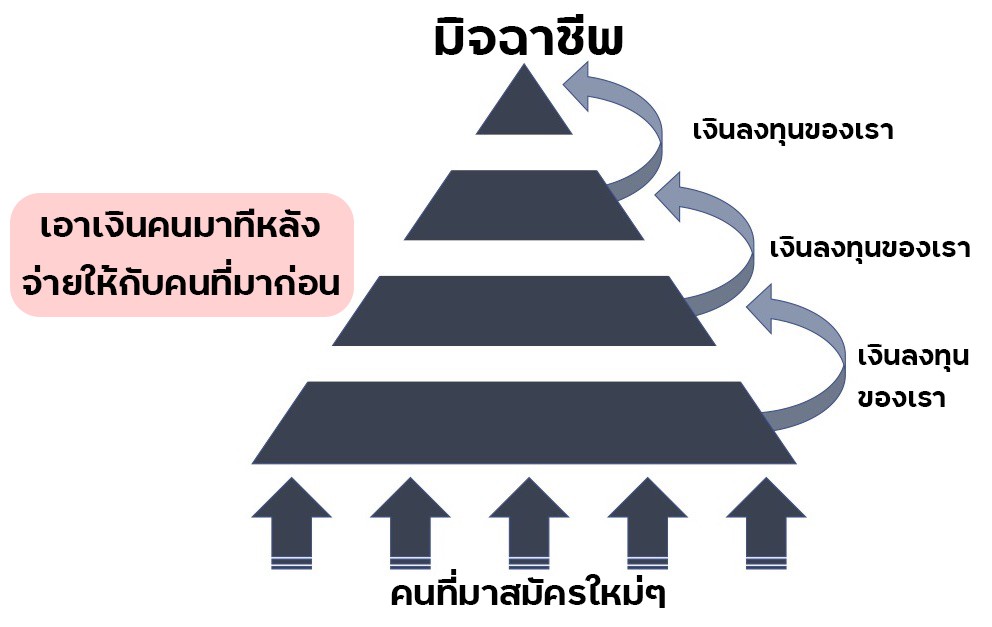

กลยุทธ์ที่เขาสร้างผลตอบแทนให้นักลงทุนได้ 12-20% คือ พอนซี Ponzi Scheme หรือการแชร์ลูกโซ่ โดยสิ่งที่ Madoff ทำคือ นำเงินลงทุนของคนล่าสุดที่หลอกมาได้ จ่ายให้กับคนก่อนหน้าเหมือนเป็นดอกเบี้ย ทำวนไปเรื่อยๆ

และเพื่อเพิ่มความน่าเชื่อถือ ก็มีการจัดทำรายละเอียดสรุปหลักทรัพย์และภาพรวมของบริษัทที่ปลอมขึ้นมา ส่งไปให้กับนักลงทุนนั่นเอง

แทนที่จะให้ผลกำไรสูงสำหรับผู้เข้าลงทุนทุกคน แมดอฟฟ์ให้ผลกำไรพอสมควร แต่สม่ำเสมอต่อลูกค้าที่เลือกสรร

โดยอ้างว่า วิธีการลงทุน ซับซ้อนเกินกว่าที่คนนอกจะเข้าใจได้ เขาเก็บความลับเกี่ยวกับทั้งวิธีการลงทุน และงบการเงินของบริษัทไว้คนเดียว

แมดอฟฟ์เป็นคนฉลาดมากในการวางตลาด โดยที่กองทุนของเขาจำกัดลูกค้าในกลุ่มที่มี potential หรือศักยภาพ อย่างเช่นบุคคลที่มีชื่อเสียงในแวดวงต่างๆ

ตั้งแต่การเมือง, ภาพยนตร์ทีวี, นักร้อง, และวงการกีฬา มีความน่าชื่อถือ ทำให้นักลงทุนที่เข้ามาใหม่ๆรู้สึกว่าเป็นสิ่งที่น่าต้องการจริงๆ

แมดอฟฟ์มักจะปฏิเสธที่จะพบกับผู้ลงทุนโดยตรง ซึ่งยิ่งเพิ่มความน่าสนใจที่จะลงทุนกับเขา นักลงทุนบางท่านไม่กล้าที่จะถอนเงินออกจากกองทุน เพราะกลัวว่าจะกลับเข้าไปเหมือนเก่าไม่ได้ในภายหลัง

เมดอฟฟ์มีชื่อเสียง ภาพลักษณ์น่าเชื่อถือ หัวการค้า และอีโก้ในการทำแผนลวงที่โลกต้องจารึก เขาหลอกลูกค้าด้วยการการันตีผลตอบแทน

และยังบอกอีกว่าเขามีสูตรทางคอมพิวเตอร์ที่จะการันตีผลตอบแทนไม่ว่าตลาดจะเป็นอย่างไร

- เขาเป็นที่ปรึกษาทางการเงินของหน่วยงานภาครัฐกลาง กลต. ของสหรัฐอเมริกา

- เขาเป็นผู้ทรงอิทธิพลในแวดวงตลาดหุ้น จากการพัฒนาโครงสร้างตลาดและระบบการซื้อขายอิเล็กทรอนิกส์

- เขาร่วมก่อตั้งและยังเป็นถึงอดีตประธานตลาดหุ้นแนสแด็ก(Nasdaq) ตลาดหลักทรัพย์ที่ใหญ่เป็นอันดับ 2 ของโลก

- เขาเคยเป็นคณะกรรมการของ NASD

Source

- https://muse.jhu.edu/article/716113

- https://www.proquest.com/docview/2177204727#

- https://www.businessinsider.com/how-bernie-madoffs-ponzi-scheme-worked-2014-7

- https://www.biography.com/crime-figure/bernard-madoff

- https://en.wikipedia.org/wiki/Bernie_Madoff

Author: