สำหรับนักลงทุนมือใหม่ forex เบื้องต้น การประเมินมูลค่าหุ้นถือเป็นหนึ่งในทักษะที่สำคัญที่สุดที่ควรมีติดตัว เพราะการประเมินมูลค่าหุ้นสามารถช่วยให้นักลงทุนสามารถเข้าใจภาพรวมต่าง ๆ ได้มากขึ้น สามารถทำให้นักลงทุนได้ทราบว่ามูลค่าหุ้นในตลาด กับมูลค่าในความเป็นจริงสอดคล้องกันหรือไม่ เพื่อประกอบการตัดสินใจในการลงทุน

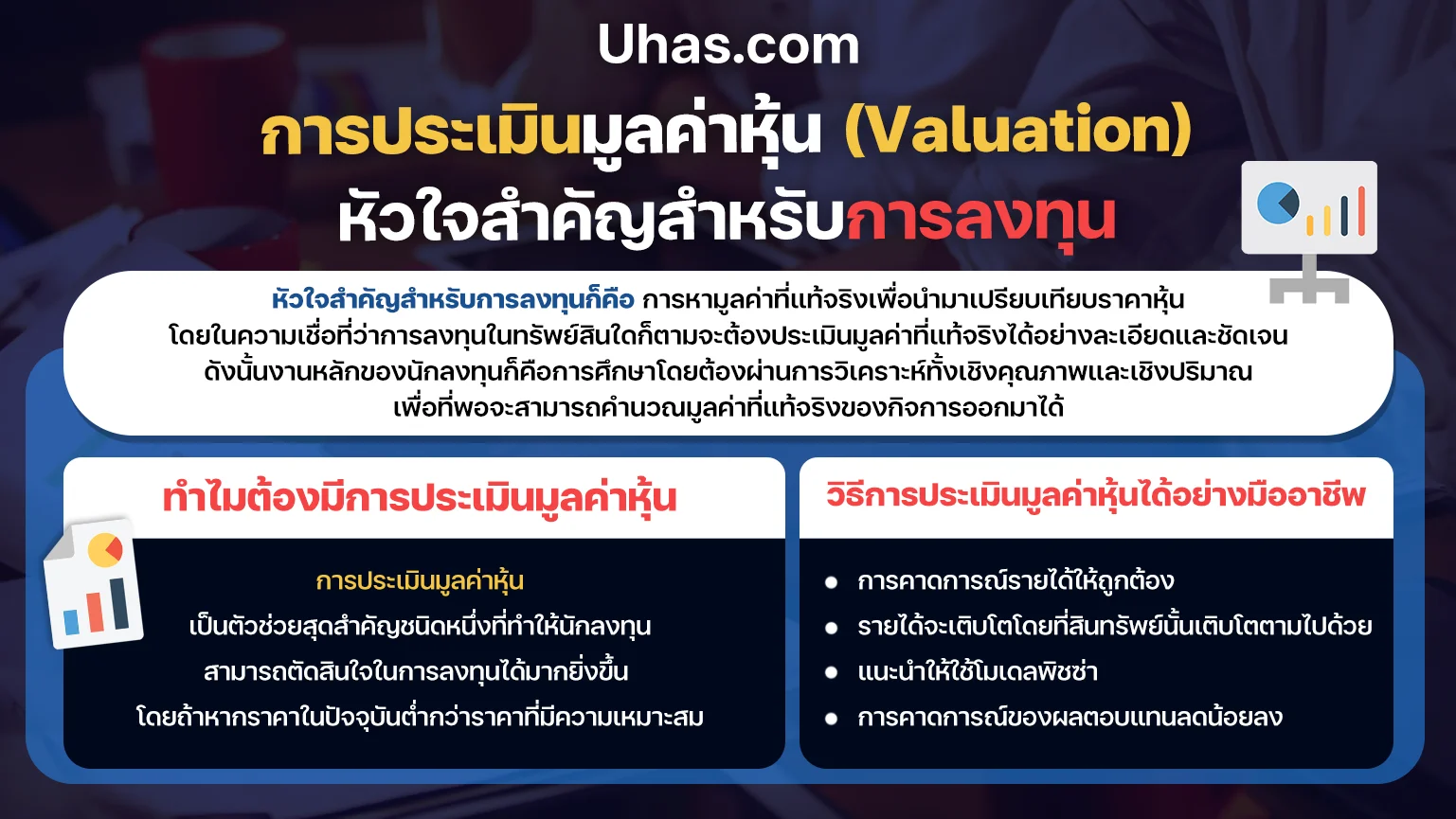

ทำไมต้องมีการประเมินมูลค่าหุ้น

สาเหตุที่ต้องมีการประเมินมูลค่าหุ้นเพื่อให้ได้ทราบถึงมูลค่าหุ้นที่แท้จริง หากประเมินราคามูลค่าหุ้นออกมาแล้ว หุ้นที่คำนวณได้มีมูลค่าสูงกว่ามูลค่าในตลาด หมายความว่าหุ้นตัวนี้ถูกประเมินราคาต่ำไป (Underrated) และในอนาคตมีแนวโน้มที่จะไต่ระดับราคาหุ้นไปจนถึงมูลค่าที่ประเมินออกมาได้

ในทางกลับกัน หากมีการประเมินมูลค่าหุ้นออกมาได้ต่ำกว่ามูลค่าในตลาด หมายความว่าหุ้นตัวนี้ถูกประเมินราคาสูงไป (Overrated) อาจไม่คุ้มค่ากับการเข้าซื้อ ยกเว้นแต่ว่าจะมีเหตุผลอื่นประกอบกันไปด้วยเช่น ถึงแม้ราคาจะสูงกว่าราคาประเมิน (ราคาที่ควรจะเป็น) แต่อาจมีเหตุผลอื่นประกอบที่ควรพิจารณาควบคู่ เช่น บริษัทกำลังมีการระดมทุนจากนักลงทุนเพื่อที่จะทำโครงการใหญ่ ๆ ที่อาจทำให้รายได้ของบริษัทเพิ่มขึ้นเป็นทวีคูณ หรือแม้กระทั่งการเปลี่ยนแปลงของ CEO ที่อาจจะสร้างความแตกต่างกับ CEO คนก่อน ก็ควรนำมาพิจารณาเช่นกัน เป็นต้น

วิธีการประเมินมูลค่าหุ้นได้อย่างมืออาชีพ

วิธีการประเมินมูลค่าหุ้นมีหลากหลายวิธี ขึ้นอยู่กับมุมมองของนักลงทุนว่าวิธีไหนที่เหมาะและดีที่สุด แต่หนึ่งในวิธีที่มีประสิทธิภาพและมีการใช้กันอย่างแพร่หลายคือวิธีการประเมินมูลค่าหุ้นแบบ EV/EBITDA

การประเมินมูลค่าหุ้น (Valuation) คืออะไร

การประเมินมูลค่าหุ้น หรือ Valuation คือกระบวนการวิเคราะห์เพื่อหามูลค่าที่แท้จริง (Intrinsic Value) ของหุ้นหรือบริษัทนั้น ๆ โดยพิจารณาจากปัจจัยต่าง ๆ ทั้งด้านการเงิน การดำเนินงาน และปัจจัยแวดล้อมทางธุรกิจ การประเมินมูลค่าหุ้นช่วยให้นักลงทุนสามารถตัดสินใจได้ว่าราคาหุ้นในตลาด ณ ขณะนั้นมีความเหมาะสมหรือไม่ เมื่อเทียบกับมูลค่าที่แท้จริงที่คำนวณได้ ซึ่งจะนำไปสู่การตัดสินใจลงทุนที่มีเหตุผลและหลักการรองรับ

วิธีการประเมินมูลค่าหุ้น มีกี่แบบ

การประเมินมูลค่าหุ้นมีหลายวิธี โดยแต่ละวิธีมีจุดเด่นและข้อจำกัดที่แตกต่างกัน นักลงทุนมืออาชีพมักใช้หลายวิธีรวมกันเพื่อให้ได้มุมมองที่รอบด้านในการประเมินมูลค่า โดยวิธีที่นิยมใช้ มีดังนี้

- Price to Earnings Ratio (P/E) : เป็นการเปรียบเทียบราคาตลาดของหุ้นกับกำไรต่อหุ้น วิธีนี้เหมาะกับบริษัทที่มีกำไรสม่ำเสมอ ค่า P/E ต่ำอาจบ่งชี้ว่าหุ้นมีราคาถูก

- Price to Book Ratio (P/B) : เปรียบเทียบราคาตลาดกับมูลค่าทางบัญชี เหมาะกับการประเมินบริษัทที่มีสินทรัพย์ถาวรจำนวนมาก เช่น ธนาคารหรือบริษัทอสังหาริมทรัพย์

- Discounted Cash Flow (DCF) : วิเคราะห์มูลค่าปัจจุบันของกระแสเงินสดในอนาคตที่บริษัทคาดว่าจะได้รับ เป็นวิธีที่ซับซ้อนแต่ให้มุมมองระยะยาวที่ดี

- EV/EBITDA : วัดมูลค่ากิจการเทียบกับความสามารถในการทำกำไรก่อนหักค่าใช้จ่ายต่าง ๆ เหมาะกับการเปรียบเทียบบริษัทที่มีโครงสร้างเงินทุนต่างกัน

- Dividend Discount Model (DDM) : ประเมินมูลค่าจากเงินปันผลที่คาดว่าจะได้รับในอนาคต เหมาะกับบริษัทที่มีการจ่ายเงินปันผลสม่ำเสมอ

ประเมินมูลค่าหุ้นด้วย EV/ EBITDA

การประเมินมูลค่าหุ้นด้วย EV/EBITDA คือเครื่องมือที่ใช้ในการช่วยให้นักลงทุนสามารถประเมินราคาของหุ้นเพื่อแสดงให้เห็นถึงมูลค่าความถูก/แพงของหุ้นที่มีค่าเสื่อมหรือมีหนี้มาก รวมถึงเป็นหนึ่งในวิธีที่ใช้กันในการประเมินมูลค่ากิจการก่อนทำการเข้าซื้อด้วยเช่นกัน

โดยที่ EV ย่อมาจาก Enterprise Value คือมูลค่าของกิจการ และ EBITDA ย่อมาจาก Earning Before Interest, Taxes, Depreciation and Amortization คือกำไรก่อนการหักค่าใช้จ่ายดอกเบี้ย ภาษี ค่าเสื่อม และค่าตัดจำหน่าย (EBITDA)

EV = มูลค่าตลาด + หนี้สินรวม – เงินสด

EBITDA = กำไรจากการดำเนินงาน หรือ กำไรก่อนหักค่าใช้จ่ายทางดอกเบี้ยภาษี (EBIT) + ค่าเสื่อมราคา + ค่าตัดจำหน่าย

หลักการอ่านค่า EV/EBITDA

หาก EV/EBITDA สูง หมายถึงบริษัทมีสินทรัพย์มากแต่สามารถทำกำไรได้น้อย

หาก EV/EBITDA ต่ำ หมายถึงบริษัทมีสินทรัพย์น้อยแต่สามารถทำกำไรได้เยอะ

ตัวอย่างการประเมินค่า EV/EBITDA

แบ่งออกเป็น 2 ส่วน คือส่วน EV และ EBITDA

ส่วน EV

ตัวอย่าง : บริษัท A มีมูลค่าตลาด 25 ล้านบาท มีหนี้สินรวม 10 ล้านบาท และเงินสด 5 ล้านบาท ดังนั้น EV = 25 + 10 – 5 = 30 ล้านบาท

ส่วน EBITDA

บริษัท A มีกำไรจากการดำเนินงาน 10 ล้านบาท ค่าเสื่อมราคา 2 ล้านบาท และค่าตัดจำหน่าย 1 ล้านบาท

ดังนั้น EBITDA = 10 + 2 + 1 = 13 ล้านบาท

ดังนั้นเมื่อได้ 2 ส่วนมาแล้ว ก็สามารถคำนวณโดยการใช้สมการ EV/EBITDA = 30/13 = 2.037 เท่า

ในการใช้งานจริงมักใช้โดยการเปรียบเทียบระหว่างกิจการหรือบริษัทในอุตสาหกรรมเดียวกันเพื่อให้ข้อมูลที่ได้จะใกล้เคียงกับความเป็นจริงมากขึ้น เนื่องจากในแต่ละอุตสาหกรรมจะมีค่าเฉลี่ยของ EV/EBITDA ที่ไม่เท่ากัน บางอุตสาหกรรมอาจมี EV/EBITDA เฉลี่ยที่สูง หรือในทางกลับกันบางอุตสาหกรรมก็อาจมี EV/EBITDA ที่ต่ำโดยเฉลี่ย ดังนั้นต้องมีการมองเป็นภาพรวม ไม่สามารถคำนวณออกมาและสามารถใช้ได้ทันที ต้องวิเคราะห์ควบคู่กับชุดข้อมูลอื่นด้วย

สรุปบทความ

EV/EBITDA เป็นเครื่องมือที่ช่วยในการวิเคราะห์ราคาของหุ้นว่าแพงหรือถูก ซึ่งหากใช้ถูกวิธี และมีการมองหรือนำปัจจัยอื่น ๆ ที่เกี่ยวข้องมาวิเคราะห์ด้วย เช่น ปัจจัยเรื่องค่าเฉลี่ย EV/EBITDA ของในแต่ละอุตสาหกรรมที่ไม่เท่ากัน ฯลฯ จะทำให้สามารถเข้าใจและใช้ประโยชน์จากเครื่องมือนี้ได้อย่างเต็มประสิทธิภาพ โดย EV/EBITDA สูง หมายถึงราคาแพง และ EV/EBITDA ต่ำ หมายถึงราคาถูก

Author: